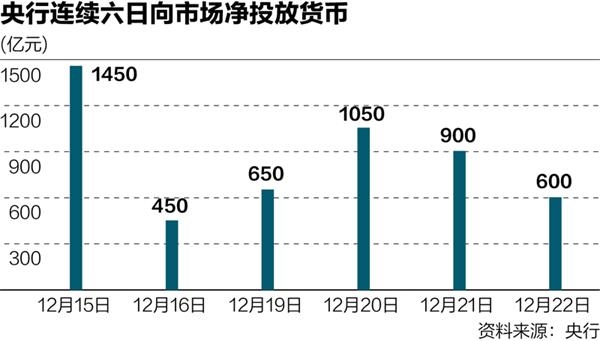

央行连续6日的公开市场净投放5100亿元,将连续下挫的国债期货硬生生地“拉”了起来,给持续暴跌的债市留了一线生机,也缓解了年末的钱荒压力。

“央行终于出重手了。”在业内人士看来,虽然去杠杆、抑泡沫仍是明年的重要举措,但央行也不会对钱荒置之不理,必要时候将会出手“相救”。

暂时缓解的流动性危机会否卷土重来?方正证券首席经济学家任泽平表示,利率急升阶段明年初将结束,“央行的初衷是去杠杆、防风险,而非人为制造钱荒,甚至‘踩踏’成金融风险。因此,预计央行后期会加大投放力度,以缓解钱荒给市场带来的恐慌。”

交通银行首席经济学家连平告诉第一财经记者,明年央行货币政策基调稳健不会改变,但灵活性可能会增强。

21日之前的债市几乎经历了最近三年最惨烈的暴跌。10月20日~12月20日两个月间,10年期国债收益率由2.65%涨至3.37%,上行72个基点;10年期国开债由3.02%涨至3.93%,上行91个基点;5年期AA企业债收益率由3.56%涨至5.04%,上行148个基点。

任泽平表示,这一轮“钱荒”和债市调整起源于今年杠杆的大放大收,并称流动性周期是引致钱荒的深层次原因,“利率上升周期历史上每三年一次,大多发生在流动性走宽阶段的末端。在资金无法继续进入增长领域后,往往会因当时的剩余流动性充裕和高期限利差等形态去炒作各种资产,并引起政策的严控。流动性表现在这几轮里不尽相同,2010年是商品,2013年是非标,而今年则是委外和债券。”

虽然2015年下半年至今,从字面来看,央行的货币政策都是“稳健”的,但实际上央行将货币市场利率固定在较低的水平,并通过放短收长,使得短期货币占比不断上升。

方正证券的统计显示,短期货币占整个货币发行的比例从去年四季度始快速上升,目前已达到47%左右。银行当前所持有的货币,接近一半是有成本的短期货币。

在上述背景下,“2015年下半年以来,商业银行‘同业负债+委外投资’这一新商业模式大爆发,叠加委外投资机构‘加杠杆、加久期、降资质’的疯狂套息‘买买买’投资模式,导致债券市场真实杠杆率急剧提高,期限错配极为严重。”邓海清表示。

任泽平表示,钱荒此时引爆的原因有三方面:同业存单利率和债券市场利差缩窄挤压套利空间;银行表外理财将纳入MPA(宏观审慎评估)广义信贷监测范围;全球迎来流动性拐点,且通胀预期升温。

事实上,特朗普“基建+减税+反移民”的政纲导致通胀预期进一步升温,极大程度推高了美国及欧盟、日本等国债收益率水平,从而在情绪上带动国内债券市场的收益率明显回升。

分析人士表示,债市及Shibor企稳主要得益于央行及时搬来“救兵”。

一方面,央行通过持续地公开市场净投放流动性缓解资金面问题,22日投放了600亿元,加上此前5个交易日的净投放,6天共向市场净投放5100亿元。

另一方面,央行日前指导大型银行通过X-REPO(银行间质押式回购匿名点击业务)系统向货币基金提供流动性支持。X-REPO系统去年8月3日正式上线,是央行为了提高质押式回购市场交易效率所创建,适用于隔夜、7天和14天三个期限,且以利率债为质押券的回购交易,能临时为商业银行提供流动性。

央行货币政策的边际显然有所放松,而近日国海证券假公章代持事件得到初步结局,也使得银行系统对非银机构的信任得以重塑,缓解了市场的恐慌情绪。

国泰君安固定收益分析师徐寒飞表示,市场猛烈下降的过程大概率已经结束,后期市场可能在低位震荡,如果资金面紧张加剧,或暴露出更多债券市场内生交易结构上的风险,不排除市场再来一波风险释放的过程。

九州证券首席经济学家邓海清认为,尽管基本面及海外因素仍然利空债市市场,但由于央行和监管层态度的变化,确实弱化了利空因素,“多空交织”已取代“全面利空”,债券市场将告别激进调整,进入阶段性震荡市。但2017年债券市场的长期调整并未结束,10年期国债的长期中枢应在3.5%左右。

德意志银行最近一份研究报告中指出,至少从目前的广义信贷增速来看,去杠杆仍将持续,很有可能延续到明年3月份,但央行也不会对流动性问题坐视不理。

这份报告指出,到明年3月份,广义信贷增速差不多会降至17%~18%,对于政府来说是一个更为适度的水平。这一预判是基于过去6个月广义信贷增速的平均水平,但是也不排除一些季节性因素,比如年初的信贷增速往往比较高。

“最晚不会持续到明年一季度末,很大一个原因是明年有很多政府债券需要发行,另外,同样预期房地产价格将在明年一季度末或者二季度出开始面临下行压力。为了维持房地产市场的稳定和整体经济增速,央行的货币政策或许会再度有所放松。”上述报告称。

法国巴黎银行(中国)有限公司首席经济学家陈兴动在对2017年中国经济展望时表示,考虑到货币政策成效的衰退以及国内外经济形势的波动,信贷和货币供应量的高速增长将难以维持。相反,他预计货币政策的立场将由中性偏松转向中性或中性偏紧。

高盛也表示,从本次中央经济工作会议的内容可以看出,政府对于“稳增长”的重视程度较去年有所减弱,或在通胀压力明显上升时出台更多收紧措施。

上周五闭幕的中央经济工作会议对于货币政策立场的表述较去年发生了微妙调整。从“货币政策要灵活适度”转向“货币政策要保持稳健中性”,需“调节好货币闸门”并“维护流动性基本稳定”。在谈及房地产政策时,声明明确指出要在宏观上管住货币供应。

“与这一偏强硬立场相呼应的是近期货币政策的收紧,而当局收紧货币政策是为了应对通胀率上升以及海外经济体所引发的收紧压力,而同时经济增速保持强劲也使政策紧缩的后顾之忧比较少。”高盛在近期的一份研究报告中指出。

(责任编辑:DF314)

,6天分庭抗礼造句 投5100亿元 央行年末“宣战”钱荒相关:

美11月耐用品订单月率虽下降4.6% 但油价拖累效应渐消摘要 美国商务部周四(12月22日)发布的数据显示,美国11月耐用品订单月率初值下降4.6%,且好于预期值,因为市场对机械及原材料需求强劲,这或表明与石油业相关的制造业拖累效应在开始消退。 美国商务部周四(12月22日)发布的数据显示,美国11月耐用品订单月率初值下降4.6%,且好于预期值,因为市场对机械及原材料需求强劲,这或表明与石油业相关的制造业..

特朗普何以“再造伟大美利坚”?边境调节税乃关键所在!摘要 美国候任总统特朗普(D>高盛(Goldman Sachs)的经济学家们表示边境税收调整获通过的可能性达到了三分之一。他们预计此提案可能在人们考虑阶段的初期仍停留于立法阶段。 汽车行业和炼油厂的利益。据FX678报道,花旗集团北美经济学主管William Lee表示当税基被增加时,许多行业因此受到了伤害。这就意味着明年美国市场真正步入了一个大鱼吃小鱼的年代。 美国分析税收对利润所产生的影响,经..

美国三季度GDP靓丽无限 消费者支出大豆出口“立功”摘要 美国商务部周四(12月22日)发布的数据显示,美国第三季度实际GDP年化季率终值上修至3.5%,升幅创两年最高,且高于预期值3.3%,因消费者支出稳健且大豆出口跃升。 美国商务部周四(12月22日)发布的数据显示,美国第三季度实际GDP年化季率终值上修至3.5%,升幅创两年最高,且高于预期值3.3%,因消费者支出稳健且大豆出口跃升。 汇通网援引的彭博数..

加拿大CPI仍未摆脱低油价影响 但零售销售连续三个月上升摘要 周四(12月22日)加拿大统计局公布11月CPI年率增速放缓,受汽油价格下跌和商业投资及出口低迷影响。但加拿大统计局发布的10月零售销售数据则连续三个月录得上升。 周四(12月22日)加拿大统计局公布11月CPI年率增速放缓,受汽油价格下跌和商业投资及出口低迷影响。但加拿大统计局发布的10月零售销售数据则连续三个月录得上升。 具体数据显示,加拿..

美国初请失业金人数升至27.5万!无妨,仍接近充分就业摘要 美国劳工部周四(12月22日)发布的数据显示,美国截至12月17日当周初请失业金人数为27.5万人,虽升至6个月高位,但美国就业市场状况仍在进一步收紧,表明劳动力市场正处于或接近充分就业。 美国劳工部周四(12月22日)发布的数据显示,美国截至12月17日当周初请失业金人数为27.5万人,虽升至6个月高位,但美国就业市场状况仍在进一步收紧,表明劳动力..

法巴:英镑贬值和财政政策将为2017年英国经济主要风险摘要 因美国第三季度GDP数据上修,且耐用品订单数据略好于预期,英镑兑美元周四(12月22日)纽市盘初承压下挫,创11月21日以来新低1.2308;法国巴黎银(BNPP)指出,英镑贬值以及财政因素将成为2017年英国经济增长的主要风险。 因美国第三季度GDP数据上修,且耐用品订单数据略好于预期,英镑兑美元周四(12月22日)纽市盘初承压下挫,创11月21日以来新低1.230..

欧元兑美元升至五日高位 受疲弱美国数据支撑摘要 周四(12月22日)纽约时段,欧元兑美元震荡攀升,汇价日内最低自1.0425,最高升至1.0498。此前美国方面公布了一系列密集的经济数据,这些数据整体表现不佳,这支撑欧元兑美元攀升至五日高位。 周四(12月22日)纽约时段,欧元兑美元震荡攀升,汇价日内最低自1.0425,最高升至1.0498。此前美国方面公布了一系列密集的经济数据,这些数据整体表现不佳,..

媒体:要读懂特朗普对华政策,此人文章不可不读原标题:【解局】要读懂特朗普对华政策,此人的文章必须读当地时间12月21日,特朗普宣布将会在白宫成立一个新的全美贸易委员会(National Trade Council),主要为振兴美国制造业服务。这不是全部的重点。重点是这个委员会的主席人选——彼得·纳瓦罗,一个著名的“对华鹰派”、“中国威胁论者”。此君他曾出版过两部书,看看名字就知道意味了:《卧虎:中国军事化对于世界意味着什么》、《致命中国:美国是如何失去其制造业基..

欧市热点:经济数据施压美元 落实减产乐观预期提振油价摘要 周四(12月22日)欧市盘中,美元指数刷新日低至102.58,现报102.68,因美国11月核心PCE物价指数年率,11月谘商会领先指标月率和11月个人支出月率都逊于预期,施压美元走低。欧元刷新日高至1.0499,澳元跌幅收窄至0.7224。 周四(12月22日)欧市盘中,美元指数刷新日低至102.58,现报102.68,因美国11月核心PCE物价指数年率,11月谘商会领先指标月率和1..

美国11月消费开支增长放缓 因收入下降摘要 美国11月份消费开支增长低于预期,因为经通胀调整的税后个人收入自2013年10月以来首次出现下降。 美国11月份消费开支增长低于预期,因为经通胀调整的税后个人收入自2013年10月以来首次出现下降。 美国商务部周四发布的数据显示,11月份消费开支增长0.2%;不及10月份修正后的增长0.4%。接受彭博调查的经济学家预期中值为增长0.3%。实际可支配收..