正值中报披露前夕,借此机会,我试图从营收、净利润等量化指标,对以往的牛股做一梳理。虽效果不甚理想,但好在做了大量的数据筛选工作,好歹也有些成果,希望能起到抛砖引玉的作用,供大家分享。

由于数据量太大,一人根本不够精力去一一鉴别(光前面两年的数据就用了我整整两个晚上,需要一家家去翻阅F10后、核对、再一个个的敲到excel里去,由于软件的功能局限,还需要人工剔除上市时间短于该周期的,实在是累坏宝宝了),所以只能凭感觉看,个别数据可能有误,以后有时间再修正,大家见谅。

分析思路:以2年、5年、10年、16年为四个周期,按涨幅排名选择前25位(为啥是25位,嘿嘿,正好占据excel一个页面)。试图从中找出某种共性。

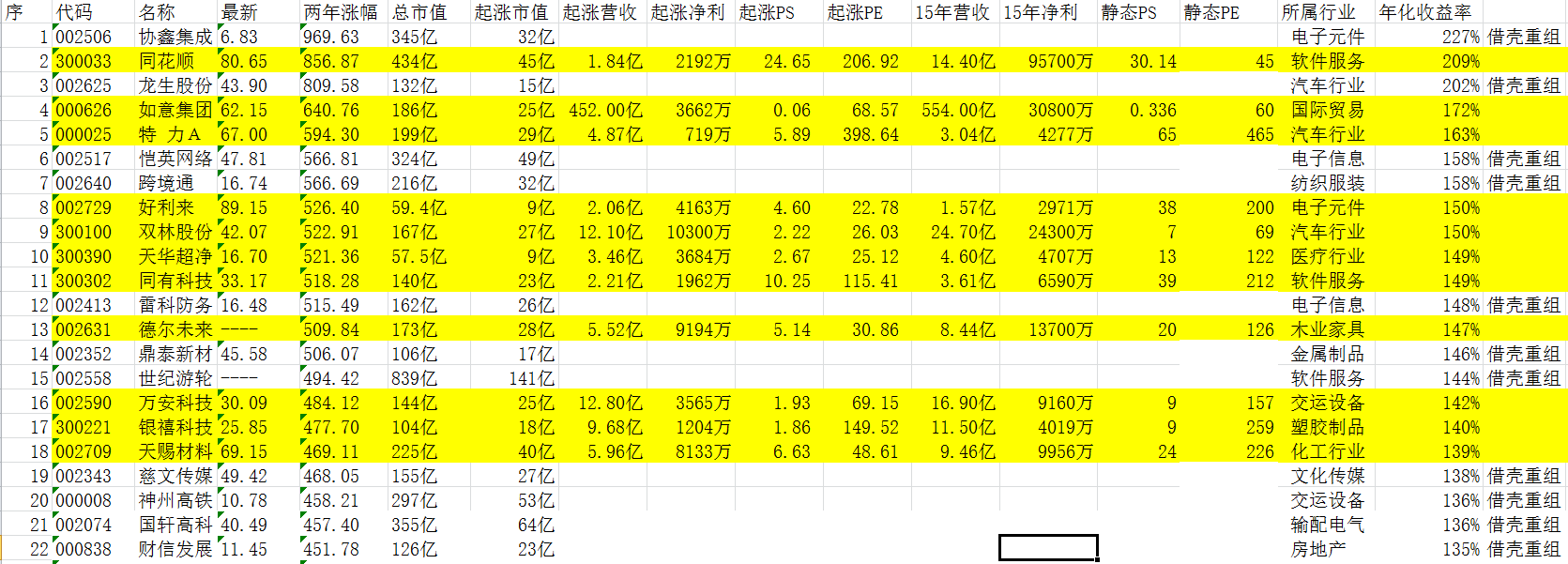

首先是近两年的涨幅排名,即2014年7月13日—2016年7月13日,基础数据如下:

先不看后面三个周期的数据,光从这个表就已经说明了几点问题:

1. 借壳重组竟然占了近一半。看来确实是“长期看功力,短期靠运气”啊!

2. 起涨时点的静态PE并不是像很多伪价投认为的“被低估”,清一色都在20倍以上,高的甚至几百倍。起涨点PS同样也不低,但还不算很离谱,大多在1-6倍之间。

3. 起涨点的营收规模大多是个位数,净利润规模大多在小几千万级别。

4. 起涨点的市值很小,基本都在20-30亿这个区间,当然这可能和当时的市场环境有关,要追溯彼时的市场数据我是力不从心。但凭经验判断,应该属于当时的市场中市值排名后10-20%这个区间的公司。

5. 短周期牛股如今的静态估值都很高,PS普遍在两位数,PE更是高的离谱。

6. 牛股经过两年后,营收情况并没有质的飞跃,同样,净利润也并未上一台阶。也就是说,所谓爆发性增长普遍被证伪。

7. 行业分布散乱。从个股定性分析,除了同花顺等极个别之外,大多是碰到了风口,典型的如“多氟多”、“天赐材料”。我们是否可以得出结论,短期的炒作仅仅是市场的风险偏好在起作用?

8. 年化收益区间很惊人,都在100%以上!也就是一年翻一倍,确实诱人啊!

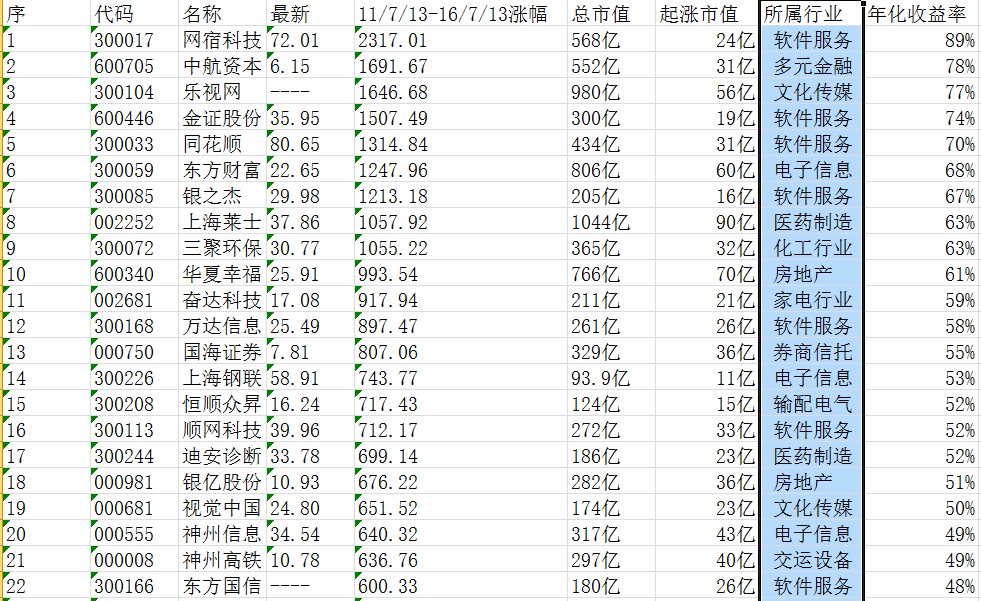

好了,再来看5年的涨幅排名情况:

1. 重组的公司几乎没有,也就是说,把时间周期拉长到5年,凭借主业专一的公司就把重组股甩到后头了。

2. 起涨点市值也大多在30-40亿这个区间,极个别超过了50亿。精力不够,没有将起涨点的营收和净利润情况一个个敲进去,有兴趣的朋友可以帮忙完善这个工作噢,绝对造福大众。

3. 从行业分布看,大多为TMT、大消费,很多都已经是如今耳熟能详的公司了,基本都是各自细分行业内的佼佼者。如上海莱士、同花顺、东方财富、乐视网、老板电器等等。但普遍性不显著。很多还是中间行业或特殊小行业的翘楚。

4. 根据平日对这些公司的了解,基本都是营收在几十亿规模以上的级别,资产质量也普遍比较优秀。

5. 年化收益水平虽然比不了2年牛股,但也在45%以上,秒杀巴菲特!

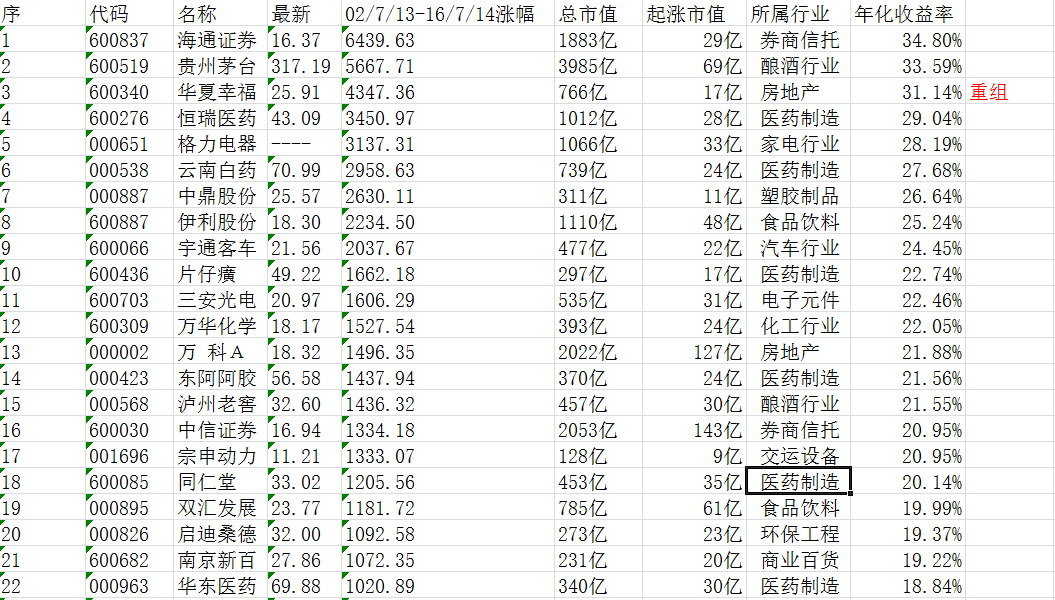

接着看更有趣的,十年数据:

1. 行业特征:放在十年的周期看,医药行业无疑占据了三分之一的江山。剩余的就比较散乱。

2. 起涨市值更小了,普遍在10-20亿区间,有将近一半在10亿以下。

3. 除了极个别之外(如华夏幸福),主业几乎没有变更,更没有靠资产重组获得十年的升幅。

4. 年化收益率也秒杀巴菲特,达到33%以上。

最后,我们看十四年周期的统计:

1. 我相信作为任何一个价值成长投资人都会对这些企业耳熟能详。我个人认为这批企业应该是中国企业常青藤的典范,除了极个别依靠行政力量获得垄断优势的之外,大多在残酷的市场竞争中保持长久的活力,最终成为各自行业的领袖。如今普遍成长到了300亿市值规模以上,排到了A股的前十分之一内。持有这些企业股票的投资人无疑是幸福的。但我们扪心自问,有几个能够做到持有十五年不动一动?至少目前的我还是做不到。

2. 年化收益18-30%,最低的周期绝对收益是翻十倍,也就是说花十四年,使得自己的资产至少能上一台阶。但前提是你能找到这里百里挑一的企业并坚持持有不动。太难了。

通过以上的数据归集,我个人至少得到了以下的感悟:

1. 每个人的交易系统不同,而作为价值成长派的投资系统,需要好好琢磨持股周期和期望收益率的关系。以上的牛股都是25/3500优中选优,也就是说100个中还选不一定能选到一个。

2. 如果是超过五年的中长周期持有交易体系,期望年化收益率定在25%比较合理。

3. 如果是超过十年的超长周期持有交易体系,期望年化收益率定在15%比较合理。

4. 比较理想的持有策略似乎是在3-5年之间。但前提是做足功课,先选对行业(如2000-2010年的房地产,2010以后的TMT,长达十年以上周期的医药、大消费,2012年以后的互联网、高端制造),选对风口,再细细的选择标的,分散持有降低风险。

5. 不管长中短期,都别轻易买入超过100亿的公司,除非你的期望年化收益目标在10%以内。按照可比价格推算,今后的牛股如今的市值规模应在50-100亿之间比较有可能。

6. 至少从两年统计看,尽可能选择不超过10倍PS的公司。

7. 静态PE作为参考,别太当真。净利润只是企业经营的结果,而非源头。源头是营收,源头的源头是管理团队和所处行业(把马云派去钢铁厂我相信大概率上不会有大作为).

8. 指望一年翻倍,最好的方法是获得内幕重组消息。

9. 最后,个人见解,尽可能选择终端产品制造商或服务商,中间品行业受到的变化因素太多、太复杂。

(本文转载自东方财富股吧,系股吧网友创作,不代表东方财富网观点)

(责任编辑:DF118)

相关:

2016年上半年我国经济数据评析2016年上半年中国经济运行保持稳定,GDP增长6.7%,高于全年预期目标阈值的下限,从季度GDP走势判断,当前我国经济仍处于稳步增长的发展阶段。在全球经济增长呈现减速趋势以及国内深化结构调整的大背景下,平稳增长..

中国经济发展的“关键先生” 中国经济上半年的各项经济数据在上周末公布,可以说是好于预期,同时供给侧改革中的煤钢去产能和楼市去库存也初见成效。在财政、货币双宽松的庇佑下,上半年GDP增长6.7%,没有出现进一步下滑,L型如故。 ..