,还是住在东莞、工作在深圳福田CBD,都应该关注这场旷世收购大战。它终将成为中国版的RJR纳贝斯克公司收购战。后者成就了美国公司并购史上的一个经典,并被写成了《门口的野蛮人》一书,后来又拍了电影。直至今日,美国很多商学院、法学院都将其作为经典案例供学生研习。

因此,万科收购战——一场正在发生的历史,值得你我的关注。它可供学习,可供装逼,可供把妹,可供写书,可供拍电影,也可供你在大学里谋得教席。

上市公司收购战,打的既是投行的专业技术战,也是公共舆论战,在中国特殊的国情下,更是背后权力资源的直接较量。王石庞大的朋友圈,华润红色央企的身份,宝能晦暗不明的深厚背景,直接导致了以下几点:

1、专业战:双方聘请的都是国内最顶尖的专业机构,其对各专业问题的攻防战值得同行深度学习;

2、舆论战:王石张扬,华润稳重,宝能隐忍。双方舆论战的打法及其得失,令后来者警醒;

3、利益集团站队:角逐三方能量巨大,导致学术界、媒体纷纷主动或者被动站队,共同描绘了社会主义初级阶段我国社会各界人士趋炎附势、溜须拍马的众生相,令人叹为观止。包括:大谈专业却漏洞百出的学者,不着边际地高谈阔论且失去独立、公正立场的媒体大咖,以及试图通过拙劣的文笔连篇累牍把自己打造成大IP的独立董事。

这是最好的时代。这是最坏的时代。天下汹汹,瓦釜雷鸣,我们却几乎听不到真实的声音。

万科停牌期间,2016年年初,大盘急速下跌。万科复牌后补跌是必然的,任何重组方案都回天乏力。当然,如果华为借壳万科或许会是例外。

万科股价与上证指数、同行业公司的大幅背离,恰是在2015年11月宝能入股万科之后。没有宝能,就没有万科股价的上涨,称呼宝能为万科的价值发现者并不为过。

华生一方面以股价下跌损害投资者利益为由谴责华润,一方面对促使万科股价上升的宝能大加挞伐。笔者不敢言其虚伪,但其逻辑的撕裂、矛盾却是不言而喻。

另一方面,更为重要的是,房地产企业属于重资产行业,其主要资产为存货(土地、开发成本),其评估增值亦主要来自存货的增值。对存货的评估方法,不论是假设开发法,还是本次万科采用的动态剩余法,其主要思路就是根据现有房地产价格水平估算未来开发后的总现金流入,减去总的开发成本,倒挤出存货的公允价值。根据企业会计准则关于非同一控制下企业合并的规定,重组完成后上市公司取得的存货是按其评估增值后的公允价值计量的。

因此,在标的公司的报表层面,也许净利润很多,盈利能力很强,但是在合并报表层面带来的净利润或许寥寥无几。

听了是不是彻底懵逼了?不要自责,即使是一些房地产上市公司的高管,对收购同行业资产时的会计意义也是一头雾水。

打个比方,A公司账面上有一块土地是100亿元,未来继续开发投入50亿元,销售时取得200亿收入,那么该公司取得的净利润为50亿元,而根据假设开发法估值,该土地的公允价值是150亿元。假设B公司以150亿元的公允价格收购了A公司100%股权,那么在B公司合并报表上该土地的账面价值为150亿元,未来投入50亿元,销售收入200亿元,那么在B公司的合并报表上体现的净利润为零。

因此,我们可以看到,自2013年9月证监会重启房地产行业上市公司的再融资、重大资产重组以来,上市公司通过发行股份购买房地产资产的只有两种情况,一是借壳,二是大股东注入资产,所谓的同行业并购几乎没有。

而现金收购同行业房地产资产的交易很常见,因为不会摊薄每股收益。如果发行股份收购,合并报表层面既不能增加净利润,又导致股本数量增加,摊薄每股收益就成了必然。

前海国际的主要资产就是两块土地。因此,华润指控万科的重组方案会“摊薄股东权益”,绝非针对任何上市公司增发股份行为的泛泛而谈,在房地产行业是具有特殊意义的。

需要注意的是,本次重组的交易对方深圳地铁集团在向标的资产前海国际注入两块土地时的作价合计约为225亿元。在前海国际账面上,上述两块土地的价值约为455亿元,参照本次重组的评估值定价。之所以存在上述差异,一方面估计是因为地铁集团出于土地转让时税收筹划的目的;另外一方面,体现了重组会计师坚持了令人叹为观止的职业操守。

因此,未来前海国际自身报表的净利润与其为上市公司合并报表带来的净利润不会差生实质性差异。对于万科而言,若要通过本次重组增进未来的会计利润,关键在于降低前海国际股权的定价,从而降低前海国际两块土地在万科合并报表上的账面成本。

但是,独董华生说,“至于说这两块地估值贵不贵,我不是内行,无法判断”,“我认为价格倒是次要问题,因为这是一个大的战略合作”。

讲真,野蛮君真是看不惯华生口口声声为中小投资者利益考虑,却又不知不觉违背上市公司董事勤勉、忠实义务的样子。

野蛮君可以肯定,上述任何一种方案,都比王石继续留任万科董事长的难度更高。

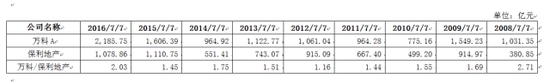

2008年以后,万科的市值均不到保利地产的两倍,直至2015年11月,宝能开始收购万科,万科的市值再次成为保利地产的两倍以上。

当然,市值仅是股东价值的一部分。但是,从价值观上,作为鼓励自由竞争的市场经济信仰者,我们当然希望市场上出现越来越多的竞价交易收购,对上市公司的大股东及管理层带来持续的压力,促使其改善经营业绩。

相关:

《微微》发布会 井柏然撩baby却“心虚”:晓明哥没来吧?Angelababy和井柏然甜蜜依偎凤凰娱乐讯(采写/沈文烨) 7月10日,由Angelababy和井柏然主演,赵天宇导演的奇幻爱情电影《微微一笑很倾城》发布会在北京举行。国民女神baby以一身学生装扮登场,气质清纯,诠释了什..

日本《寄生兽》引进内地定档9月 时长近3个小时网曝的《寄生兽》中国版海报时光网讯 日本的卖座科幻片《寄生兽真人版》确定将引进中国内地市场,据可靠消息称,影片定于9月2日(周五)公映。《寄生兽》上部在日本是2014年11月29日公映,晚了接近两年的时间,不..